Um den Gewinn zu ermitteln sind gesetzlich entweder die Einnahmen-Überschuss-Rechnung (EÜR) oder die Bilanzierung / doppelte Buchführung vorgesehen.

Um den Gewinn zu ermitteln sind gesetzlich entweder die Einnahmen-Überschuss-Rechnung (EÜR) oder die Bilanzierung / doppelte Buchführung vorgesehen.

Es müssen alle unternehmerischen Steuererklärungen elektronisch abgegeben werden.

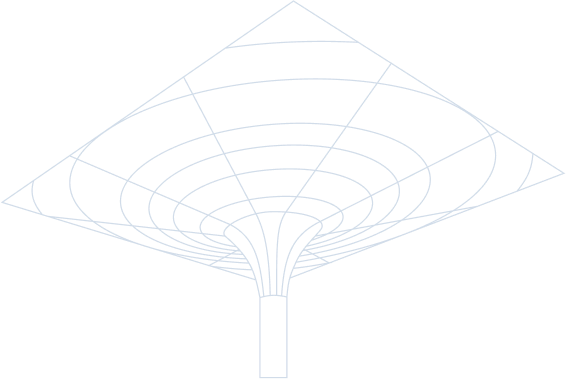

Die Taxonomie stellt das Gliederungsschema der Daten für die elektronisch an die Finanzämter zu übermittelnden Bilanzen und Gewinn- und Verlustrechnungen dar (E-Bilanz).

Die Taxonomie 5.1 gilt für die Wirtschaftsjahre, die nach dem 31.12.2012 beginnen.

Die Taxonomie soll regelmäßig überarbeitet werden und immer im November des laufenden Jahres veröffentlicht werden. Die jeweils aktuelle Taxonomie ist auch für frühere Wirtschaftsjahre nutzbar.

Bitte beachten Sie Folgendes:

Eine Taxonomie ist grundsätzlich nur für ein Wirtschaftsjahr zu verwenden.

Um die Inhalte der Bilanz und der Gewinn- und Verlustrechnung durch Datenfernübertragung zu vermitteln, muss die für das jeweilige Wirtschaftsjahr geltende Taxonomie verwendet werden. Es wird nicht beanstandet, wenn diese Taxonomie auch für das Vorjahr verwendet wird.

Die Übermittlung der Datensätze aufgrund einer Taxonomie für ein kalendergleiches Wirtschaftsjahr wird regelmäßig mit dem Release des ELSTER-Rich-Client (ERiC) im November des Vorjahres (= Veröffentlichungsjahr) ermöglicht.

Sie gilt auch für abweichende Wirtschaftsjahre, die nach dem 31.12. des Veröffentlichungsjahres beginnen. Ist ausnahmsweise keine Aktualisierung in der Taxonomie erforderlich, ist die letzte Taxonomie auch für die folgenden Wirtschaftsjahre zu verwenden.

Hiermit wird das aktualisierte Datenschema der Taxonomie (Version 5.1) als amtlich vorgeschriebener Datensatz nach §5b EStG veröffentlicht.

Die aktualisierten Taxonomien (Kern- und Branchentaxonomien) stehen ab sofort zur Ansicht und zum Abruf bereit. Der technische Leitfaden wird zeitgleich angepasst.

Bei der EÜR handelt es sich um eine einfache Gegenüberstellung von Betriebseinnahmen und Betriebsausgaben nach dem Prinzip:

Betriebseinnahmen

./. Betriebsausgaben

= Gewinn bzw. Verlust

Maßgeblich ist der tatsächliche Zeitpunkt des Zuflusses / Abflusses. Die Geschäftsvorfälle werden in chronologischer Reihenfolge aufgrund der Buchungsbelege in einem Journal aufgezeichnet. Dabei ist es zweckmäßig, die einzelnen Posten beispielsweise nach Kostenarten zu sortieren. Außerdem müssen das Nettoentgelt, die Umsatzsteuer und der Gesamtbetrag einzeln aufgezeichnet werden.

Gewerbliche Unternehmen sind verpflichtet, den Wareneingang und den Warenausgang aufzuzeichnen. Letzteres allerdings nur, wenn die Ware an einen anderen gewerblichen Unternehmer zur Weiterveräußerung oder zum Verbrauch geliefert wird.

Bei der Gewinnermittlung durch Betriebsvermögensvergleich wird das Betriebsvermögen am Schluss des Wirtschaftsjahres mit dem Betriebsvermögen am Schluss des vorangegangenen Wirtschaftsjahres verglichen. Der Unterschiedsbetrag ist der steuerpflichtige Gewinn.

Hierbei ist bei Buchführungspflichtigen oder bei Gewerbetreibenden, die freiwillig Bücher führen, grundsätzlich das Betriebvermögen anzusetzen, welches nach handelsrechtlichen Grundsätzen ordnungsgemäßer Buchführung ermittelt wurde. Privat veranlasste Vorgänge bleiben unberücksichtigt. Daher müssen Entnahmen hinzu gerechnet, Einlagen abgezogen werden.

Sind Sie zur doppelten Buchführung verpflichtet, müssen Sie zu Beginn der Tätigkeit eine Inventur durchführen und eine Eröffnungsbilanz erstellen. Bei der Inventur sind alle Wirtschaftsgüter des Betriebes körperlich und wertmäßig zu erfassen und in ein Verzeichnis (Inventar) einzutragen.

Zum Ende des Geschäftjahres müssen Sie wieder ein solches Inventar und eine Schlussbilanz erstellen. Ebenso wie bei der Einnahmen-Überschussrechnung sind ein Wareneingangs- und Warenausgangsbuch zu führen.

Außerdem müssen alle baren Zahlungsvorgänge in einem Kassenbuch festgehalten werden.

Bei der doppelten Buchführung werden alle Geschäftsvorfälle auf Konten verbucht, einmal im Soll und einmal im Haben. Hierfür gibt es Kontenpläne, die für jeden Betrieb aus den verschiedenen Kontenrahmen seines Wirtschaftszweiges entwickelt werden. Ein Kontenplan ist das Gliederungsschema aller relevanter Konten. Er enthält nur die für die Unternehmung tatsächlich nötigen und von ihr geführten Konten. Für jede Branche gibt es eigene Kontenrahmen. Die drei wichtigsten sind:

Kontenrahmen sind nach dem Zehnersystem in Kontenklassen aufgebaut.

Die doppelte Buchführung soll den periodengerechten Gewinn ermitteln. Aus diesem Grund müssen auch Periodenabgrenzungen vorgenommen, Rückstellungen gemacht und Forderungen oder Verbindlichkeiten verbucht werden. Im Gegensatz zur Einnahmen-Überschussrechnung sind also nicht nur die tatsächlichen Zahlungsströme relevant.

Bitte beachten Sie, dass .....

die Umsatzsteuererklärung, Umsatzsteuervoranmeldung und der Antrag auf Dauerfristverlängerung grundsätzlich nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung nach Maßgabe der Steuerdaten-Übermittlungsverordnung zu übermitteln ist.

(§ 18 Abs. 3 Satz 1 UStG i.d.F. von Aktikel 4 Nummer 11 Buchstabe a JStG 2010 vom 8. Dezember 2010, BGBl. I S. 1768)

Informationen hierzu sind unter der Internet-Adresse www.elster.de erhältlich.

Das Umsatzsteuergesetz (UStG) sieht für sog. Kleinunternehmer Erleichterungen vor (§ 19 UStG).

Regelungen im Detail

Bin ich selbstständig oder nicht? Die Frage, ob sozialversicherungsrechtlich eine selbstständige Tätigkeit oder eine abhängige Beschäftigung vorliegt, ist kompliziert. Stellt sich heraus, dass ein Selbstständiger in Wahrheit abhängig beschäftigt ist (Scheinselbstständigkeit), können Nachzahlungen fällig werden.

Eine Prüfung muss durch die Deutsche Rentenversicherung erfolgen.

Prüfung durch Deutsche Rentenversicherung

Die meisten Unternehmen sind seit dem 1. August 2021 verpflichtet, sich aktiv in das Transparenzregister einzutragen, andernfalls drohen Geldstrafen.

Mehr zum Geldwäschegesetz

Referentin Unternehmensnachfolge

Würzburg

M.A. Politikwissenschaft

Referent Finanzierung und Förderung

Würzburg